FA機器の買取と税務:知っておくべき会計処理

目次

- はじめに:FA機器買取の重要性

- 1. FA機器買取の会計基礎

- 2. FA機器売却時の会計処理

- 3. FA機器売却の税務上の影響

- 4. 税務最適化戦略

- 5. 事例研究

- 6. 今後の動向と注意点

- まとめ:FA機器買取の会計・税務戦略

はじめに:FA機器買取の重要性

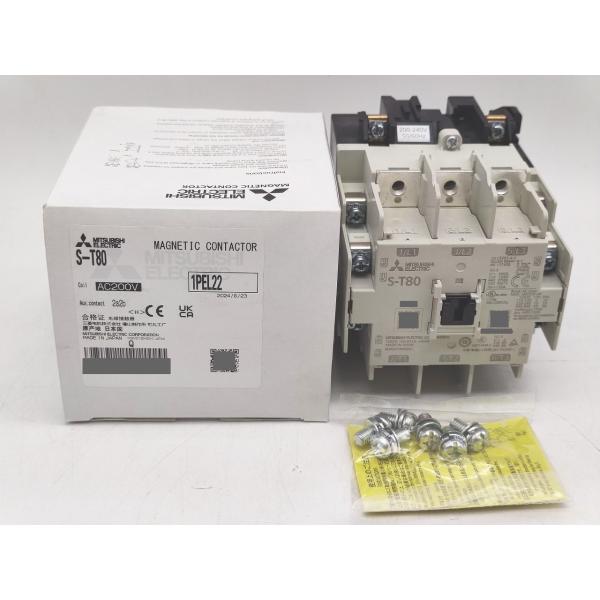

FA(Factory Automation)機器は、製造業や食品加工業など多くの産業で重要な役割を果たしています。しかし、技術の進歩や事業環境の変化に伴い、これらの機器を更新または処分する必要が生じることがあります。FA機器の買取は、企業にとって単なる機器の処分方法ではなく、財務および税務戦略の重要な一部となり得ます。

本記事では、FA機器の買取に関連する会計処理と税務上の留意点について詳しく解説します。適切な会計処理と税務戦略を理解することで、企業は財務パフォーマンスを最適化し、税務リスクを最小限に抑えることができます。

1. FA機器買取の会計基礎

1.1 固定資産としてのFA機器

FA機器は通常、企業の固定資産として計上されます。固定資産とは、長期にわたって事業に使用される資産のことを指します。FA機器の会計処理を理解するためには、まず固定資産の基本的な取り扱いを把握することが重要です。

固定資産としてのFA機器は、取得時に資産計上され、その後の使用期間にわたって減価償却されます。この過程は、機器の経済的価値の減少を会計上反映させるものです。

1.2 減価償却の基本

減価償却は、FA機器の取得原価を耐用年数にわたって費用配分する会計手法です。主な減価償却方法には以下があります:

- 定額法:毎年同額の償却費を計上

- 定率法:残存価額に一定率を乗じて償却費を計算

- 生産高比例法:生産量に応じて償却費を計算

例えば、取得価額1,000万円、耐用年数10年、残存価額0円のFA機器を定額法で償却する場合、年間の減価償却費は以下のように計算されます:

年間減価償却費 = (1,000万円 – 0円) ÷ 10年 = 100万円

この減価償却費は、毎年の損益計算書に計上され、機器の帳簿価額を徐々に減少させていきます。

2. FA機器売却時の会計処理

2.1 売却益・売却損の計算

FA機器を売却する際、その売却価格と帳簿価額の差額が売却益または売却損として計上されます。この計算は以下のように行われます:

売却益(損) = 売却価格 – 帳簿価額

帳簿価額は、取得原価から累計減価償却額を差し引いた金額です。売却益が発生した場合は利益として、売却損が発生した場合は損失として処理されます。

2.2 仕訳例

FA機器売却時の仕訳例を見てみましょう。取得原価1,000万円、累計減価償却額800万円のFA機器を250万円で売却した場合:

(借方)現金預金 2,500,000 (借方)減価償却累計額 8,000,000 (貸方)機械装置 10,000,000 (貸方)固定資産売却益 500,000 この仕訳により、FA機器の売却による現金の増加、固定資産の除却、そして50万円の売却益が適切に記録されます。

3. FA機器売却の税務上の影響

3.1 法人税への影響

FA機器の売却は、法人税の計算に直接影響を与えます。売却益は課税所得に加算され、売却損は課税所得から控除されます。ただし、税務上の処理と会計上の処理に差異が生じる場合があるため、注意が必要です。

例えば、税務上の耐用年数と会計上の耐用年数が異なる場合、売却時点での税務上の帳簿価額と会計上の帳簿価額に差が生じ、それにより税効果会計の対象となる一時差異が発生する可能性があります。

3.2 消費税の取り扱い

FA機器の売却には消費税が課税されます。ただし、売却先が課税事業者である場合、リバースチャージ方式が適用される可能性があります。この場合、売主は消費税を請求せず、買主が自己の取引として消費税の申告・納付を行います。

消費税の計算例:

売却価格(税抜):250万円

消費税(10%):25万円

合計:275万円

消費税の取り扱いは複雑な場合があるため、専門家に相談することをお勧めします。

4. 税務最適化戦略

4.1 売却タイミングの検討

FA機器の売却タイミングは、税務上重要な意味を持ちます。以下のような点を考慮することで、税務負担を最適化できる可能性があります:

- 決算期との関係:売却益を計上したい年度や、逆に損失を計上したい年度に合わせて売却時期を調整する。

- 税率の変更:将来的な税率変更が予定されている場合、それを見越して売却時期を決定する。

- 設備投資計画との連動:新規設備投資と連動させることで、税制上の優遇措置を最大限活用する。

例えば、ある年度に大きな利益が見込まれる場合、その年度にFA機器の売却損を計上することで、全体の税負担を軽減できる可能性があります。

4.2 グループ内取引の活用

企業グループ内でのFA機器の売買は、グループ全体の税務戦略として活用できる可能性があります。ただし、移転価格税制など、グループ内取引に関する税務上の規制に注意が必要です。

グループ内取引を活用する際の留意点:

- 適正な取引価格の設定:市場価格を参考に、適正な価格で取引を行う。

- 取引の経済的合理性:単なる税負担軽減だけでなく、事業上の合理的な理由が必要。

- 文書化:取引の詳細や価格設定の根拠を文書で残す。

グループ内取引は複雑な税務問題を引き起こす可能性があるため、専門家のアドバイスを受けることが重要です。

5. 事例研究

5.1 製造業A社の事例

製造業A社は、5年前に導入したFA機器(取得価額8,000万円、耐用年数10年)を3,000万円で売却することを検討しています。

会計処理:

取得価額:80,000,000円 累計減価償却額:40,000,000円(8,000万円 × 5年 ÷ 10年) 帳簿価額:40,000,000円 売却価格:30,000,000円

売却損:10,000,000円(40,000,000円 - 30,000,000円)

(借方)現金預金 30,000,000

(借方)減価償却累計額 40,000,000

(借方)固定資産売却損 10,000,000

(貸方)機械装置 80,000,000

税務への影響:

この売却損1,000万円は、A社の当期の課税所得を1,000万円減少させる効果があります。仮に法人税率を30%とすると、約300万円の税負担軽減につながります。

A社は、この売却によって古い設備を処分し、最新のFA機器を導入する資金を得ることができました。同時に、売却損を計上することで当期の税負担を軽減し、新規設備投資のための資金をさらに確保することができました。

5.2 食品加工B社の事例

食品加工B社は、グループ会社C社にFA機器(帳簿価額2,000万円)を2,500万円で売却することを検討しています。

会計処理(B社側):

売却価格:25,000,000円 帳簿価額:20,000,000円 売却益:5,000,000円 (借方)売掛金 25,000,000

(貸方)機械装置 20,000,000

(貸方)固定資産売却益 5,000,000

税務への影響:

B社は500万円の売却益に対して課税されますが、グループ全体としては以下のメリットがあります:

- C社は新たな減価償却費を計上できる。

- B社とC社の税率が異なる場合、グループ全体での税負担を最適化できる可能性がある。

ただし、この取引が移転価格税制の対象となる可能性があるため、取引価格の妥当性を示す資料を準備する必要があります。また、グループ内取引のため、消費税の課税関係にも注意を払う必要があります。

B社とC社の事例は、グループ内取引を活用した税務戦略の一例ですが、こうした取引には慎重な検討と適切な文書化が不可欠です。

6. 今後の動向と注意点

6.1 会計基準の変更

会計基準は常に進化しており、FA機器の会計処理にも影響を与える可能性があります。特に注目すべき点として以下が挙げられます:

- 国際財務報告基準(IFRS)の適用拡大:IFRSでは、資産の減損テストがより厳格に要求されるため、FA機器の評価方法に影響を与える可能性があります。

- リース会計の変更:FA機器のリース取引に関する会計処理が変更される可能性があり、これにより資産計上の範囲が拡大する可能性があります。

- 公正価値測定の重要性増大:一部の固定資産について、公正価値での測定が求められる傾向が強まっています。これにより、FA機器の評価方法が変わる可能性があります。

これらの変更に対応するため、企業は会計基準の動向を常に注視し、必要に応じて会計方針を見直す必要があります。また、会計システムの更新や、社内の会計担当者の教育も重要になってきます。

6.2 デジタルトランスフォーメーションの影響

デジタルトランスフォーメーション(DX)の進展は、FA機器の性質や使用方法にも大きな影響を与えています。これに伴い、会計・税務面でも新たな課題が生じています:

- ソフトウェア組込型FA機器の増加:ハードウェアとソフトウェアが一体となったFA機器が増加しており、減価償却の方法や耐用年数の決定が複雑化しています。

- クラウドベースのFA機器管理:クラウドを利用したFA機器の管理・運用が増加しており、これらのサービス利用料の会計処理や税務上の取り扱いに注意が必要です。

- IoT技術の活用:FA機器がIoT技術と連携することで、その価値や使用方法が変化し、従来の会計・税務の枠組みでは対応が難しいケースが増えています。

これらの変化に対応するため、企業は以下のような対策を講じる必要があります:

- IT部門と会計・税務部門の連携強化:FA機器の技術的側面と会計・税務的側面を総合的に理解し、適切な処理を行うためには、部門間の密接な連携が不可欠です。

- 専門家の活用:DXがもたらす新たな会計・税務課題に対応するため、外部の専門家のアドバイスを積極的に求めることが重要です。

- 継続的な教育・研修:会計・税務担当者に対して、最新のテクノロジーとその会計・税務への影響について、継続的な教育・研修を行うことが必要です。

DXの進展は、FA機器の買取・売却に関する意思決定にも影響を与えます。例えば、技術の陳腐化スピードが速まることで、FA機器の更新サイクルが短くなる可能性があります。これにより、減価償却期間や売却タイミングの見直しが必要になるかもしれません。

まとめ:FA機器買取の会計・税務戦略

FA機器の買取に関する会計処理と税務戦略は、企業の財務パフォーマンスと税務ポジションに重要な影響を与えます。本記事で解説した主要ポイントを以下にまとめます:

- 会計基礎の理解:FA機器を固定資産として適切に計上し、減価償却を行うことが基本です。

- 売却時の会計処理:売却益・売却損を正確に計算し、適切に仕訳することが重要です。

- 税務上の影響:法人税や消費税への影響を考慮し、適切な処理を行う必要があります。

- 税務最適化戦略:売却タイミングの検討やグループ内取引の活用など、戦略的なアプローチが可能です。

- 将来動向への対応:会計基準の変更やDXの影響を見据えた準備が必要です。

FA機器の買取を検討する際は、単に機器の処分方法としてだけでなく、企業全体の財務・税務戦略の一環として捉えることが重要です。適切な会計処理と税務戦略を通じて、以下のような効果が期待できます:

- 税負担の最適化:売却タイミングの調整や適切な価格設定により、全体的な税負担を軽減できる可能性があります。

- キャッシュフローの改善:不要となったFA機器を適切なタイミングで売却することで、新規投資のための資金を確保できます。

- 財務諸表の適正化:FA機器の適切な評価と処理により、企業の財政状態をより正確に反映させることができます。

- 監査リスクの低減:適切な会計処理と文書化により、外部監査や税務調査のリスクを軽減できます。

ただし、FA機器の買取に関する会計・税務処理は複雑であり、常に最新の法令や基準に従う必要があります。また、個々の企業の状況によって最適な戦略は異なります。そのため、以下の点に特に注意を払うことをお勧めします:

- 専門家への相談:会計士や税理士など、専門家のアドバイスを積極的に求めましょう。特に、大規模な取引や複雑な状況では、専門家の意見が不可欠です。

- 社内体制の整備:会計・税務部門とFA機器を管理する部門との連携を強化し、情報共有を円滑に行える体制を整えましょう。

- 継続的な教育:会計基準や税法の変更、新しい技術動向などについて、関係者が常に最新の知識を持てるよう、継続的な教育を行いましょう。

- 文書化の徹底:取引の経緯や価格設定の根拠、会計処理の詳細などを適切に文書化し、保管しておくことが重要です。

- 長期的視点:FA機器の買取を単発の取引としてではなく、中長期的な設備投資計画や財務戦略の一部として捉えることが大切です。

FA機器の買取は、単なる機器の処分以上の意味を持ちます。適切な会計処理と税務戦略を通じて、企業価値の向上につなげることができるのです。本記事で解説した内容を参考に、自社の状況に最適な方法を検討し、実践していただければ幸いです。

最後に、FA機器の買取に関する会計・税務戦略は、常に変化する経済環境や法制度の中で進化し続けています。今後も新たな課題や機会が生まれる可能性が高いため、継続的な学習と適応が不可欠です。企業の皆様には、この分野に関する知識を常にアップデートし、自社の成長と発展につなげていただくことを強くお勧めします。