FA機器の買取で税金はどうなる?

FA機器の買取に関する税金の取り扱いについて詳しく解説します。

目次

1. FA機器の買取とは?

FA機器の買取とは、工場や製造業で使用される自動化機器や制御機器を専門業者が買い取るサービスです。これにより、不要になった機器を有効活用し、リサイクルや再利用が促進されます。FA機器には、ロボットアーム、PLC(プログラマブルロジックコントローラ)、センサー、モーターなどが含まれます。

FA機器の買取は、企業にとって多くのメリットがあります。まず、不要な機器を処分する手間が省けることです。また、買取によって得られる現金は、新しい設備の導入や他の経費に充てることができます。さらに、環境保護の観点からも、リサイクルや再利用が推進されることで、廃棄物の削減に貢献します。

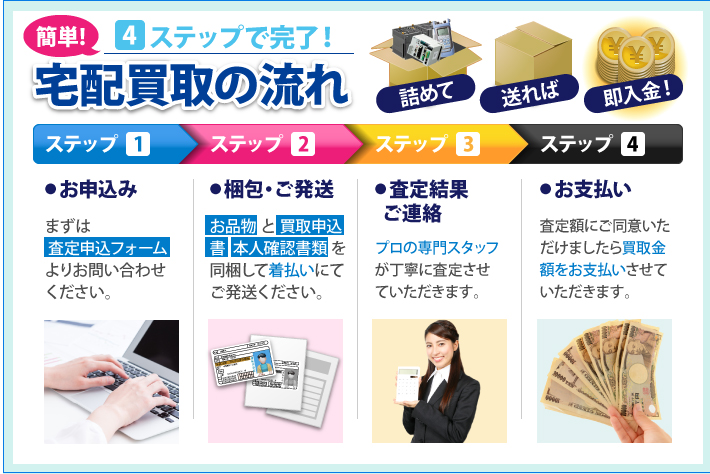

FA機器の買取業者は、機器の状態や市場価値を評価し、公正な価格で買い取ります。買取のプロセスは一般的に以下のようになります:

- 機器の査定:買取業者が機器の状態や市場価値を評価します。

- 見積もりの提示:査定結果に基づいて買取価格が提示されます。

- 契約の締結:買取価格に同意した場合、契約が締結されます。

- 機器の引き取り:買取業者が機器を引き取りに来ます。

- 支払い:買取価格が支払われます。

2. FA機器の買取で発生する税金の種類

FA機器の買取で発生する税金には以下の種類があります:

- 消費税:買取業者が課税事業者である場合、消費税が発生します。

- 所得税:買取による利益が一定額を超える場合、所得税が発生します。

消費税の取り扱い

消費税は、買取業者が課税事業者である場合に適用されます。買取価格に消費税が含まれるため、売却者はその分の税金を支払う必要があります。例えば、買取価格が100万円で消費税率が10%の場合、消費税として10万円が加算され、合計110万円が支払われます。

消費税の申告と納付は、課税事業者が行う必要があります。課税事業者とは、年間の売上高が1,000万円以上の事業者を指します。消費税の納付は、通常、年に一度行われますが、事業者によっては四半期ごとに納付する場合もあります。

所得税の取り扱い

所得税は、買取による利益が一定額を超える場合に発生します。個人の場合、年間20万円以上の利益があると確定申告が必要です。所得税の計算方法は、総所得金額から必要経費を差し引いた課税所得金額に税率をかけて算出されます。

例えば、FA機器の買取による利益が50万円で、必要経費が10万円の場合、課税所得金額は40万円となります。この金額に対して所得税が課されます。所得税の税率は累進課税制度に基づいており、所得が増えるほど税率も高くなります。

3. 事業所得と雑所得の違い

FA機器の買取による所得は、事業所得と雑所得に分類されます。これらの違いについて詳しく見ていきましょう。

事業所得

事業として継続的にFA機器の売買を行っている場合、その所得は事業所得として扱われます。事業所得は、経費を差し引いた純利益に対して課税されます。事業所得には、以下のような特徴があります:

- 継続的かつ反復的な取引が行われる

- 事業としての組織や設備が整っている

- 利益を追求する目的がある

事業所得として扱われる場合、経費を適切に計上することで課税所得を減らすことができます。経費には、機器の購入費用や修理費用、運搬費用などが含まれます。また、事業所得は確定申告が必要であり、税務署に対して申告書を提出する必要があります。

雑所得

一時的な売買や趣味としての売却の場合、その所得は雑所得として扱われます。雑所得は、年間20万円以上の利益がある場合に課税対象となります。雑所得には、以下のような特徴があります:

- 一時的な取引である

- 事業としての組織や設備が整っていない

- 利益を追求する目的が明確でない

雑所得として扱われる場合、経費を差し引いた純利益に対して課税されます。例えば、FA機器の買取による利益が30万円で、必要経費が5万円の場合、課税所得金額は25万円となります。この金額に対して所得税が課されます。

4. 確定申告の必要性

FA機器の買取による所得が一定額を超える場合、確定申告が必要です。具体的には、以下の条件に該当する場合に確定申告が必要となります:

- 事業所得として扱われる場合

- 雑所得が年間20万円以上の場合

確定申告は、毎年1月1日から12月31日までの所得について、翌年の2月16日から3月15日までの間に行います。確定申告が必要な場合、税務署にて申告書を提出する必要があります。申告書には、所得金額や必要経費、税額などを記載します。

確定申告を行う際には、以下の書類を準備する必要があります:

- 所得の証明書(買取契約書や領収書など)

- 必要経費の証明書(領収書や請求書など)

- 銀行口座の通帳

- マイナンバーカード

確定申告を適切に行うことで、税務署からの指摘や追加納税のリスクを回避することができます。また、税務署のウェブサイトや税理士に相談することで、確定申告の手続きをスムーズに進めることができます。

5. 税金対策のポイント

FA機器の買取による税金を最小限に抑えるためのポイントを紹介します。

経費の計上

事業所得として扱われる場合、経費を適切に計上することで課税所得を減らすことができます。経費には、機器の購入費用や修理費用、運搬費用などが含まれます。経費を計上する際には、以下のポイントに注意しましょう:

- 経費の証明書を保管する

- 経費の内容を明確に記載する

- 経費の計上方法を適切に行う

経費の証明書としては、領収書や請求書が必要です。これらの書類を適切に保管し、経費の内容を明確に記載することで、税務署からの指摘を回避することができます。また、経費の計上方法については、税理士に相談することをお勧めします。

非課税の範囲を利用する

雑所得として扱われる場合、年間20万円以下の利益は非課税となります。この範囲内での売却を心がけることで、税金を抑えることができます。例えば、複数の機器を一度に売却するのではなく、数回に分けて売却することで、非課税の範囲内に収めることができます。

また、家族や親族に機器を譲渡する場合も、非課税の範囲を利用することができます。ただし、譲渡による利益が発生する場合には、贈与税が課されることがありますので、注意が必要です。

税理士に相談する

税金対策を適切に行うためには、税理士に相談することが重要です。税理士は、税務に関する専門知識を持っており、適切なアドバイスを提供してくれます。税理士に相談することで、確定申告や経費の計上方法、非課税の範囲の利用方法などについて詳しく知ることができます。

税理士に依頼する際には、以下のポイントに注意しましょう:

- 信頼できる税理士を選ぶ

- 税理士とのコミュニケーションを密にする

- 税理士の費用を確認する

信頼できる税理士を選ぶためには、口コミや評判を参考にすることが重要です。また、税理士とのコミュニケーションを密にすることで、適切なアドバイスを受けることができます。税理士の費用についても事前に確認し、予算に応じた依頼を行いましょう。

6. よくある質問

Q1: FA機器の買取で消費税はかかりますか?

A1: はい、買取業者が課税事業者である場合、消費税がかかります。買取価格に消費税が含まれるため、売却者はその分の税金を支払う必要があります。

Q2: 確定申告が必要な場合はどのようにすればよいですか?

A2: 所得税の確定申告が必要な場合、税務署にて申告書を提出する必要があります。詳細は税務署のウェブサイトをご覧ください。また、税理士に相談することで、確定申告の手続きをスムーズに進めることができます。

Q3: 経費として計上できる項目は何ですか?

A3: 経費として計上できる項目には、機器の購入費用、修理費用、運搬費用、保管費用、広告費用などが含まれます。経費を計上する際には、証明書を適切に保管し、内容を明確に記載することが重要です。

Q4: 非課税の範囲内で売却する方法はありますか?

A4: 非課税の範囲内で売却するためには、年間20万円以下の利益に収めることが必要です。複数の機器を一度に売却するのではなく、数回に分けて売却することで、非課税の範囲内に収めることができます。また、家族や親族に機器を譲渡する場合も、非課税の範囲を利用することができます。

Q5: 税理士に相談するメリットは何ですか?

A5: 税理士に相談することで、税務に関する専門知識を持ったアドバイスを受けることができます。確定申告や経費の計上方法、非課税の範囲の利用方法などについて詳しく知ることができ、適切な税金対策を行うことができます。

7. まとめ

FA機器の買取による税金の取り扱いについて詳しく解説しました。買取による所得が一定額を超える場合、確定申告が必要となります。また、適切な経費の計上や非課税の範囲を利用することで、税金を最小限に抑えることができます。税金対策を適切に行うためには、税理士に相談することが重要です。

FA機器の買取は、企業にとって多くのメリットがあります。不要な機器を処分する手間が省けるだけでなく、買取によって得られる現金は新しい設備の導入や他の経費に充てることができます。また、環境保護の観点からも、リサイクルや再利用が推進されることで、廃棄物の削減に貢献します。

FA機器の買取業者は、機器の状態や市場価値を評価し、公正な価格で買い取ります。買取のプロセスは一般的に以下のようになります:

- 機器の査定:買取業者が機器の状態や市場価値を評価します。

- 見積もりの提示:査定結果に基づいて買取価格が提示されます。

- 契約の締結:買取価格に同意した場合、契約が締結されます。

- 機器の引き取り:買取業者が機器を引き取りに来ます。

- 支払い:買取価格が支払われます。

FA機器の買取による税金の取り扱いについては、適切な理解と対策が必要です。以下に、FA機器の買取に関する税金の取り扱いについてさらに詳しく解説します。

消費税の詳細

消費税は、買取業者が課税事業者である場合に適用されます。消費税の計算方法や納付方法について詳しく見ていきましょう。

消費税の計算方法は、買取価格に消費税率を掛けて算出されます。例えば、買取価格が100万円で消費税率が10%の場合、消費税として10万円が加算され、合計110万円が支払われます。

消費税の納付方法は、課税事業者が年に一度、または四半期ごとに納付する必要があります。消費税の納付期限は、通常、決算期末から2ヶ月以内です。消費税の納付には、税務署に対して消費税申告書を提出する必要があります。

所得税の詳細

所得税は、買取による利益が一定額を超える場合に発生します。所得税の計算方法や納付方法について詳しく見ていきましょう。

所得税の計算方法は、総所得金額から必要経費を差し引いた課税所得金額に税率を掛けて算出されます。例えば、FA機器の買取による利益が50万円で、必要経費が10万円の場合、課税所得金額は40万円となります。この金額に対して所得税が課されます。

所得税の納付方法は、確定申告を通じて行います。確定申告は、毎年1月1日から12月31日までの所得について、翌年の2月16日から3月15日までの間に行います。確定申告が必要な場合、税務署にて申告書を提出する必要があります。申告書には、所得金額や必要経費、税額などを記載します。

5. 税金対策のポイント

FA機器の買取による税金を最小限に抑えるためのポイントを紹介します。

経費の計上

事業所得として扱われる場合、経費を適切に計上することで課税所得を減らすことができます。経費には、機器の購入費用や修理費用、運搬費用などが含まれます。経費を計上する際には、以下のポイントに注意しましょう:

- 経費の証明書を保管する

- 経費の内容を明確に記載する

- 経費の計上方法を適切に行う

経費の証明書としては、領収書や請求書が必要です。これらの書類を適切に保管し、経費の内容を明確に記載することで、税務署からの指摘を回避することができます。また、経費の計上方法については、税理士に相談することをお勧めします。

非課税の範囲を利用する

雑所得として扱われる場合、年間20万円以下の利益は非課税となります。この範囲内での売却を心がけることで、税金を抑えることができます。例えば、複数の機器を一度に売却するのではなく、数回に分けて売却することで、非課税の範囲内に収めることができます。

また、家族や親族に機器を譲渡する場合も、非課税の範囲を利用することができます。ただし、譲渡による利益が発生する場合には、贈与税が課されることがありますので、注意が必要です。

税理士に相談する

税金対策を適切に行うためには、税理士に相談することが重要です。税理士は、税務に関する専門知識を持っており、適切なアドバイスを提供してくれます。税理士に相談することで、確定申告や経費の計上方法、非課税の範囲の利用方法などについて詳しく知ることができます。

税理士に依頼する際には、以下のポイントに注意しましょう:

- 信頼できる税理士を選ぶ

- 税理士とのコミュニケーションを密にする

- 税理士の費用を確認する

信頼できる税理士を選ぶためには、口コミや評判を参考にすることが重要です。また、税理士とのコミュニケーションを密にすることで、適切なアドバイスを受けることができます。税理士の費用についても事前に確認し、予算に応じた依頼を行いましょう。

6. よくある質問

Q1: FA機器の買取で消費税はかかりますか?

A1: はい、買取業者が課税事業者である場合、消費税がかかります。買取価格に消費税が含まれるため、売却者はその分の税金を支払う必要があります。

Q2: 確定申告が必要な場合はどのようにすればよいですか?

A2: 所得税の確定申告が必要な場合、税務署にて申告書を提出する必要があります。詳細は税務署のウェブサイトをご覧ください。また、税理士に相談することで、確定申告の手続きをスムーズに進めることができます。

Q3: 経費として計上できる項目は何ですか?

A3: 経費として計上できる項目には、機器の購入費用、修理費用、運搬費用、保管費用、広告費用などが含まれます。経費を計上する際には、証明書を適切に保管し、内容を明確に記載することが重要です。

Q4: 非課税の範囲内で売却する方法はありますか?

A4: 非課税の範囲内で売却するためには、年間20万円以下の利益に収めることが必要です。複数の機器を一度に売却するのではなく、数回に分けて売却することで、非課税の範囲内に収めることができます。また、家族や親族に機器を譲渡する場合も、非課税の範囲を利用することができます。

Q5: 税理士に相談するメリットは何ですか?

A5: 税理士に相談することで、税務に関する専門知識を持ったアドバイスを受けることができます。確定申告や経費の計上方法、非課税の範囲の利用方法などについて詳しく知ることができ、適切な税金対策を行うことができます。

7. まとめ

FA機器の買取による税金の取り扱いについて詳しく解説しました。買取による所得が一定額を超える場合、確定申告が必要となります。また、適切な経費の計上や非課税の範囲を利用することで、税金を最小限に抑えることができます。税金対策を適切に行うためには、税理士に相談することが重要です。

FA機器の買取は、企業にとって多くのメリットがあります。不要な機器を処分する手間が省けるだけでなく、買取によって得られる現金は新しい設備の導入や他の経費に充てることができます。また、環境保護の観点からも、リサイクルや再利用が推進されることで、廃棄物の削減に貢献します。

FA機器の買取業者は、機器の状態や市場価値を評価し、公正な価格で買い取ります。買取のプロセスは一般的に以下のようになります:

- 機器の査定:買取業者が機器の状態や市場価値を評価します。

- 見積もりの提示:査定結果に基づいて買取価格が提示されます。

- 契約の締結:買取価格に同意した場合、契約が締結されます。

- 機器の引き取り:買取業者が機器を引き取りに来ます。

- 支払い:買取価格が支払われます。

FA機器の買取による税金の取り扱いについては、適切な理解と対策が必要です。消費税や所得税の計算方法、納付方法について詳しく知ることで、税務署からの指摘や追加納税のリスクを回避することができます。また、経費の計上や非課税の範囲の利用方法についても、税理士に相談することで適切な対応が可能です。

最後に、FA機器の買取による税金の取り扱いについてのポイントをまとめます:

- 消費税は、買取業者が課税事業者である場合に適用されます。

- 所得税は、買取による利益が一定額を超える場合に発生します。

- 事業所得として扱われる場合、経費を適切に計上することで課税所得を減らすことができます。

- 雑所得として扱われる場合、年間20万円以下の利益は非課税となります。

- 確定申告が必要な場合、税務署にて申告書を提出する必要があります。

- 税理士に相談することで、適切な税金対策が可能です。

FA機器の買取による税金の取り扱いについて、この記事が参考になれば幸いです。適切な理解と対策を行い、税務上のリスクを回避しながら、FA機器の買取を有効に活用してください。